・iDecoって何がお得なの?

・デメリットってどんなのがあるんだろう?

今回はそんな方のお悩みを解決します。

iDeCo(イデコ)とは、老後資金を自分で積み立てる「個人型確定拠出年金」のことです。

銀行に貯金をするよりも効率良く資産を増やすことができる制度として国が後押ししている為、多くの税制優遇のメリットがあります。

今回はiDeCo(イデコ)に加入するとどんなメリットがあるのか、またどんなデメリットがあるのか一緒に確認していきましょう。

iDeCo(イデコ)のメリット

毎月、掛金を積み立てて運用し、老後に必要な資金を積み立てていく制度なので、今から積み立てて運用しても利益を実感するのはだいぶ先ですが、iDeCoは早くから始めておくほうが今の生活でもメリットが多くあります。

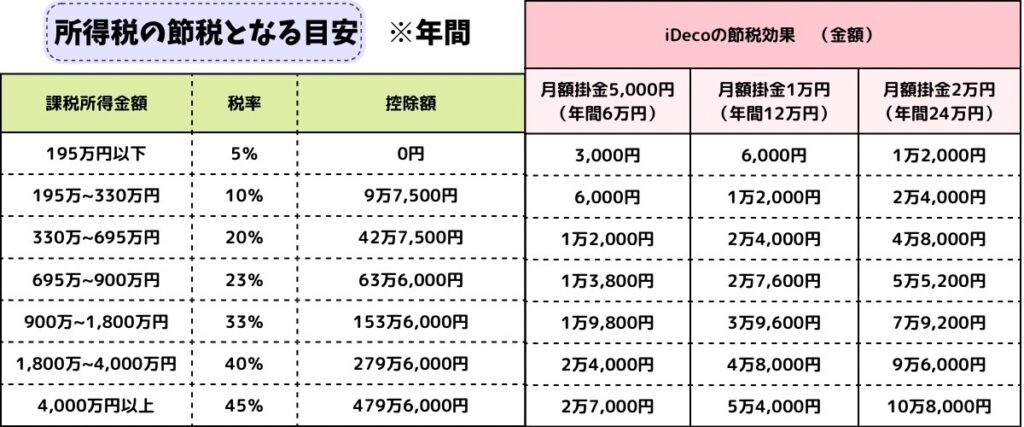

〔メリット①〕所得税と住民税が安くなる

まず、iDeCoに加入する最大のメリットは、税金が安くなることです。

iDeCoの掛け金は全額所得控除の対象となり、確定申告や年末調整で申告すれば当年分の所得税と翌年分の住民税の金額を減らすことができます。

将来のための積み立てをしながら節税もできるので、預金を銀行口座に預けておくよりも、iDeCoを利用すると節税ができるので、大きなメリットとなります。

所得税や住民税について、「掛け金×(課税所得金額に応じた)税率」分の金額が節税できます。

〔メリット②〕運用で得た利益(運用益)は非課税

通常は、投資信託の売買などによって得た利益(分配金、譲渡益)や定期預金の利息には

20.315%の税金がかかりますが、 iDeCo の場合それらすべて非課税です。

つまり、運用中に増えた利益(運用益)には税金が一歳かかりません。

得た利益は全て運用に回すことができるので、利益が利益を生み出す“複利の効果”を活かすことができるので、より効率的に老後の資金を貯められる可能性があります。

〔メリット③〕お金を受け取るときに税制優遇がある

iDeCoで積み立てたお金を、60歳以降に受け取る事を「老齢給付金」といいます。

5年〜20年の間に少しずつ分割して受け取る「年金方式」か、一括で受け取る「一時金方式」か選択することができます。

※年金と一時金を組み合わせることもできます。

●年金方式で受け取る際は「公的年金等控除」が適用

●一時金方式で受け取る際は「退職所得控除」が適用

ex )iDeCo加入30年の 60歳方が2,000万円を受け取る時

・年金方式の分割で10年かけて受け取る場合は

1年あたり77.5万円(200万円×25%+27万5千円)までは非課税となります。

・一時金方式の一括で受け取る場合

1,500万円(800万円+70万円×(30年-20年)=1,500万円)までは非課税となります。

〔メリット④〕月5,000円の掛金から始められる

iDeCoは月5,000円から1,000円単位で掛金が設定できます。

生活状況に応じて無理のない金額に設定し、積み立てることができます。

掛け金はiDeCoの申込時にの額を設定しますが、その後変えることができるのは年に1回のみです。

職業や加入している年金制度などで掛け金の上限額があるので確認が必要です。

〔メリット⑤〕転職・退職の際も持ち運びが可能

iDeCoは、転職や離職時も運用している年金資産を持ち運べるため、結婚や出産などライフスタイルの変化やキャリアアップのための転職にも対応します。

iDeCo から企業型DC(企業型確定拠出年金/企業年金)へ、または企業型DC(企業型確定拠出年金/企業年金)からiDeCo への持ち運びもできます。

また、手数料はかかりますがiDeCoの取扱金融機関を変更することも可能です。

iDeCo(イデコ)のデメリット

国が後押ししている年金制度なので、節税等のメリットが多いiDeCo(イデコ)ですが、気を付けなければならないいくつかデメリットもあるので確認しましょう。

〔デメリット①〕原則60歳まで引き出すことができない

iDeCoで積み立てた掛金は、原則60歳まで引き出せません。

急にまとまったお金が必要になった時も、iDeCoで積み立てたお金は引き出せないので注意しましょう。

中途解約は原則としてできませんが、「加入者掛金額変更届」の提出により年に1度、掛け金額を変更することができます。

もし経済状況が厳しくなった場合は、資格喪失届を提出し「運用指図者」となることで、積み立てを停止することができます。

しかし、iDeCoのメリットのひとつである「掛け金の全額所得控除」が受けられなくなるため、「加入者掛金額変更届」を提出し、掛け金を減らし無理のない積み立てを続けたほうが良いでしょう。

※複数の条件を満たせば脱退一時金を受け取ることも可能ですが、誰でも満たせるわけではありません。

〔デメリット②〕価格変動で損をする可能性がある

iDeCoは低リスクの商品が多くありますが、投資リスクは無いとは言い切れません。

その為、老後の年金が増えることもあれば減ることもあります。

金融商品によっては、掛金の合計より老後の年金額が大きく下回る可能性がありますが、長期間コツコツと積立投資を行うiDeCoは「長期投資」「分散投資」を活用することができ流ので、短期間で売買を繰り返す投資に比べると、リスクは抑えやすくなります。

運用開始後は、ライフステージの変化に合わせて、投資の配分を見直すことが大切です。

〔デメリット③〕加入時や運用時に手数料がかかる

iDeCoを開始する際、iDeCoを取り扱う金融機関で専用口座の開設が必要です。

口座開設には加入移管時手数料として税込2,829円の手数料がかかり、口座を維持させるために国民年金基金連合会に払う手数料として税込105円。

運営管理手数料(金融機関に払う手数料で無料の場合もある)などを毎月支払う必要があります。

また、資産を他の金融機関の口座に移すときなどに手数料が発生します。

〔デメリット④〕受け取るときに税金がかかる場合もある

メリットでも挙げましたが、掛け金を老齢給付金として受け取る際には、その額に応じて「所得税・住民税」を支払わなければいけません。

年金方式で受け取る場合は「公的年金等控除」、一時金方式の場合は「退職所得控除」が適用されますが、一定額を超えた部分については税金がかかる場合があります。

※受給額によって非課税で受け取れない可能性があるので、公的年金や支給開始年齢、金額を調べて非課税の枠内で受け取ることができるか確認しておいたほうがよいでしょう。

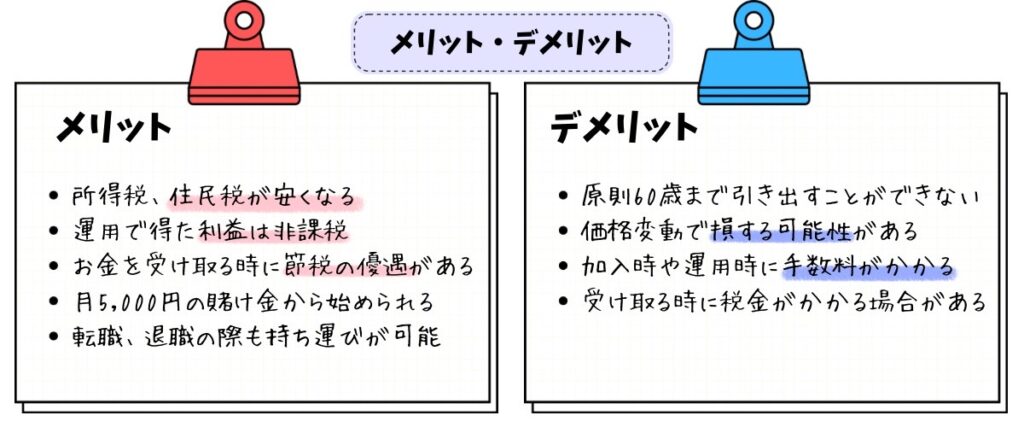

iDeCo(イデコ)のメリット・デメリットのまとめ

iDeCoへの加入を考えてる場合はメリット・デメリットそれぞれを理解し、掛け金や金融商品を含め検討しましょう。

iDeCoのメリットは何と言っても、iDeCoを運用する中で得られる3つの節税です。

「積立時・運用時・給付時(受け取り時)」のタイミングで節税が可能となるので、大きな節税効果が期待できます。

一方、原則60歳まで掛け金が引き出せないことや、投資によるリスクがあるなどのデメリットにも注意が必要です。

iDeCoのメリット・デメリットを理解し自分に合った金融商品を選んで加入することで、効率よく老後資金が積み立てられるので、未来の自分の為にもiDeCoを検討してみてはいかがでしょうか。

【合わせて読みたい記事】

コメント